2022年09月の税務ニュース

PDFの印刷はこちら

PDFの印刷はこちら

消費税のインボイス制度について(2)

令和5年10月1日から導入される適格請求書(いわゆるインボイス)等保存方式について、前回に引き続いて、今回は発行事業者の登録制度と経過措置等についてご説明します。

(1)適格請求書(インボイス)発行事業者の登録制度

適格請求書発行事業者の登録を受けることができるのは、課税事業者に限られます。登録を受けようとする事業者は、納税地を所轄する税務署長に登録申請書を提出する必要があります。

なお、登録申請書の提出受け付けはすでに始まっています。

現在、消費税を支払っている課税事業者については、登録をするデメリットはほとんどないため、原則的には発行事業者の登録を行う必要があると思われます。

また、適格請求書等保存方式が導入される令和5年10月1日時点で登録を受けるためには、令和5年3月31日までに登録申請をする必要がありますのでご注意ください。

適格請求書発行事業者の登録の効力は、適格請求書発行事業者登録簿に登載された日(登録日)に発生します。なお、令和5年10月1日より前に通知を受けた場合であっても、登録日は令和5年10月1日からとなります。

(2)消費税を納付していない免税事業者について

消費税では、基準期間における課税売上高が1,000万円以下の事業者は、消費税の納税義務が免除される「免税事業者」となりますが、適格請求書発行事業者の登録は課税事業者に限られるため、令和5年10月1日以降、「免税事業者」はインボイスの発行はできません。

現在の「免税事業者」である者が適格請求書発行事業者の登録を受けるためには、登録申請書に加えて「消費税課税事業者選択届出書」を提出し、課税事業者となる必要がありますが、令和5年10月1日を含む課税期間中に登録を受ける場合は、登録を受けた日から課税事業者となる経過措置が設けられています。

*課税事業者となることで、消費税の納税が必要となります。

また、自社が課税事業者である場合、免税事業者への支払いについては、仕入税額控除を受けることができなくなるため、取引先への事前確認及び十分な準備、検討が必要となります。

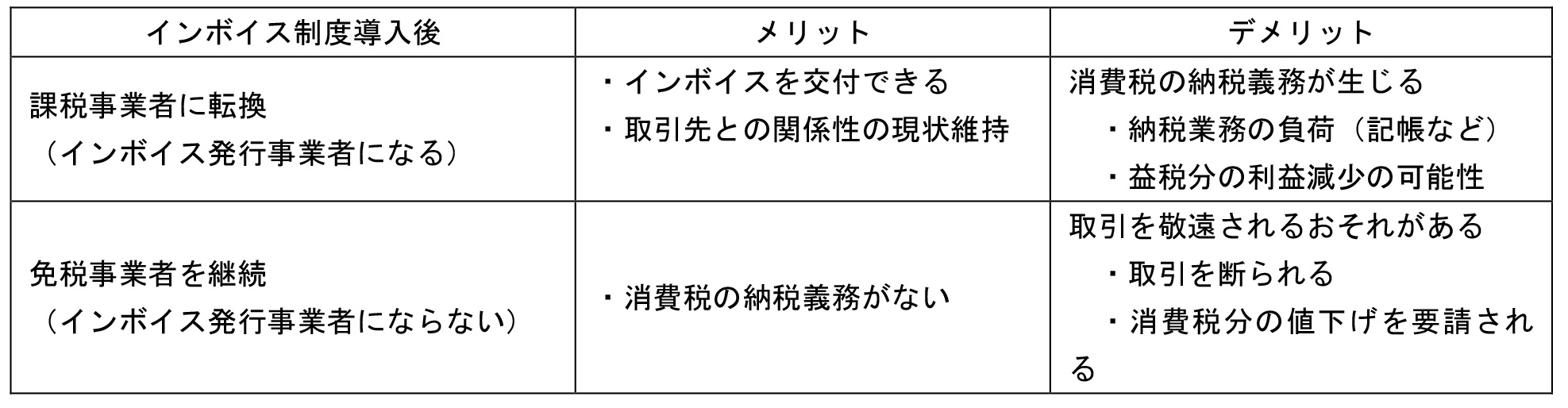

≪免税事業者の今後の選択について≫

(3)免税事業者から仕入を行った際の「経過措置」 について

令和5年10月1日以降適格請求書発行事業者以外の者からの仕入れについては仕入税額控除を行うことができませんが、一定期間に限り、適格請求書発行事業者以外の者からの仕入れであっても、仕入税額相当の一定割合を仕入税額として控除できる経過措置が設けられています。

《経過措置を適用できる期間等》

① 令和5年10月1日から令和8年9月30日まで仕入税額相当額の80%

② 令和8年10月1日から令和11年9月30日まで仕入税額相当額の50%

2022年10月の税務ニュース

2022年10月の税務ニュース